如今在投资界,似乎没有什么比“七巨头”(Magnificent Seven)更加重要的东西了。根据道琼斯市场数据(Dow Jones Market Data),截至6月2日,今年标普500指数6.21万亿美元的市值增长中,这七只市值庞大的美国科技股贡献了4.18万亿美元,约占三分之二。

“七巨头”在标普500指数中所占权重如此之大,以至于Piper Sandler的策略师在6月3日发布的一份报告中写道,他们将不再为标普500指数设置目标价,因为这七只股票的巨大影响力意味着,标普500指数不再能够代表美国股市。

不过,少数股票拥有巨大影响力在历史上既不是一个独特的现象,也不是一个会一直持续下去的现象。Research Affiliates的创始人兼董事长、热衷电影研究的罗伯·阿诺特(Rob Arnott)指出,人们可能忘了,1960年经典电影《豪勇七蛟龙》(The Magnificent Seven)中,七个人里有四个人最后都死了。2000年互联网泡沫破灭时,不少网络公司遭遇了类似的命运。

事实上,每一个十年都有自己的一系列主宰市场的冠军,受资本主义和技术对创造性破坏的偏好,这些“领头羊”最终都被罢黜。桥水(Bridgewater Associates)对美国市场历史进行了一项有趣的研究,研究发现,在创新者面前,很少有公司或行业能够保持住自己作为支配者的地位。

铁路在20世纪初期仍占据着主导地位,但从20世纪20年代开始,它们开始被汽车和飞机取代。从20世纪30年代到60年代,化工企业集团成为了市场上的冠军,1967年的电影《毕业生》中有一句著名的台词:“就一句话:投资塑料(Just one word: plastics)”。

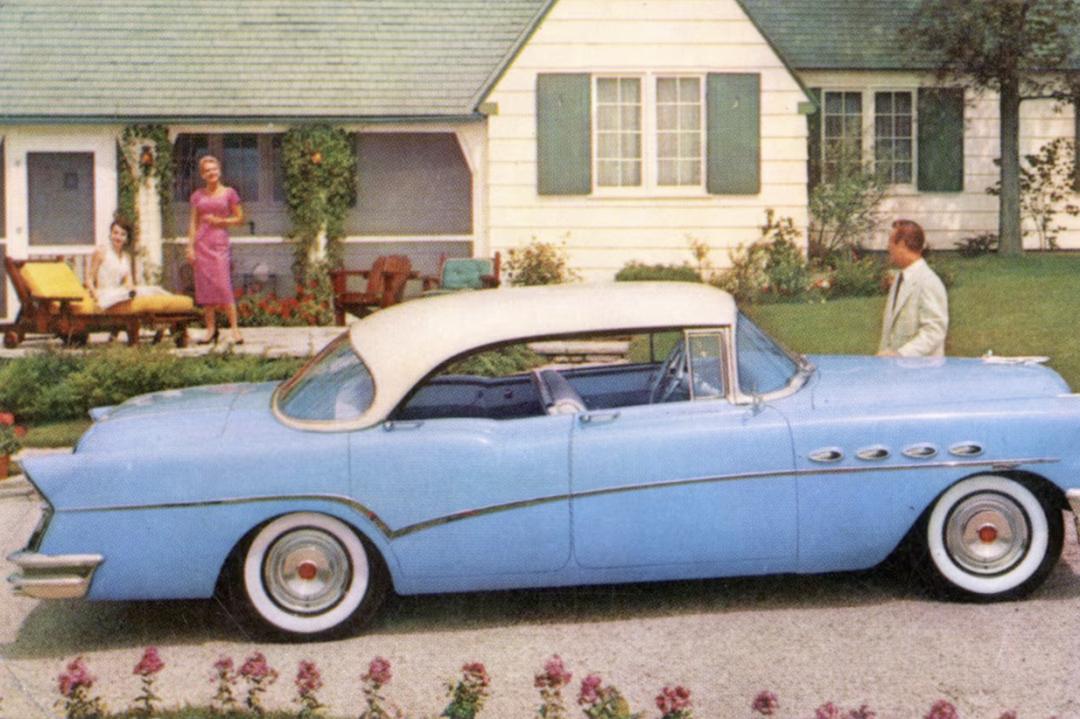

从20世纪20年代到60年代,汽车一直是市场上的冠军,直到底特律三大汽车制造商的市场份额被日本竞争对手抢占。1984年旧的AT&T的垄断被打破之前,电信一直是市场上的冠军。20世纪80年代,石油公司一直是最受欢迎的股票(在之前十年里油价大幅上涨后)。【一个有意思的现象是,从1900年到2010年,埃克森美孚(XOM)或其前身在每一个十年里都在最受欢迎的十大股票之列。】

随着互联网泡沫在2000年达到顶峰,科技股成为了市场上的冠军,人们最常将这段时期与当下的“七巨头”时代进行比较。令人意外的是,微软(MSFT)是科技公司中唯一一家从那次泡沫中复苏的公司,昔日的冠军思科系统(CSCO)和英特尔(INTL)目前远远落在微软后面,与此同时,如今“七巨头”中的两家公司——苹果(AAPL)和英伟达(NVDA)——在互联网泡沫时期可能会被归为中盘股。

更令人意外的是,在互联网泡沫时期,“七巨头”中的一些公司甚至还没有诞生,或者还只是个“婴儿”。Alphabet (GOOGL)旗下的谷歌搜索引擎和Meta Platforms (META)旗下的Facebook那时还不存在,亚马逊(AMZN)只是一家卖书和光盘的公司,那时距离云业务AWS的诞生还有好多年。

就像过去的时代的冠军一样,今天“七巨头”大多是由对未来的承诺驱动的,最近是围绕人工智能展开的。正如阿诺特近日在接受采访时所说,市场在评估技术潜力方面一直是正确的,但这往往没有给当时的热门股票带来回报。

互联网带来的实际变革比人们在互联网股票热潮顶峰时期想象的要深刻得多,许多当时大名鼎鼎的公司已经变成了历史的脚注。阿诺特回忆说,当时Palm从3Com剥离出来,该公司生产的PalmPilot一度是一部人手必备的设备,直到21世纪初黑莓(BlackBerry)在商业用户中变得无处不在,然后直到iPhone出现。

由此可以总结出一些经验和教训:今天的市场冠军往往不会主宰未来,一些未来的赢家甚至可能还不存在,或者还没有上市。标普500等市值加权指数中权重最大的个股被推高,一方面是因为对其未来前景的看好,另一方面是因为指数化机制,这是风险所在,指数基金的投资者必然会把最多的钱投到最被高估的股票上。

桥水的研究发现,超过三分之一的典型美国市值加权投资组合把资金配置给了目前的市场“冠军”,按照桥水对“冠军”的定义,其中包括博通(AVGO)、礼来(LLY)、摩根大通(JPM)以及“七巨头”。美股前十大“冠军”也占到全球投资组合的近20%,这是50多年来的最高比例。

桥水在研究报告中写道:“在一个假设的替代方案中,考虑到过去一个世纪的创造性破坏力量,等权重的投资组合比按市值分配资金的投资组合带来的回报更高、更稳定。”

如今,交易所交易基金(ETF)提供了一种既便宜又容易的方式来实施这一策略,其中包括景顺标普500等权重ETF (Invesco S&P 500 Equal Weight)。iShares MSCI USA等权重ETF (iShares MSCI USA Equal Weighted,包含600只股票)和景顺罗素1000等权重ETF (Invesco Russell 1000 Equal Weight)的敞口更广。

景顺富时RAFI US 1000 ETF (Invesco FTSE RAFI US 1000)使用的是一个基于Research Affiliates的基本面因素的指数,根据企业规模(销售额、利润、账面价值、股息加上股票回购)而不是市值为股票分配权重,因此更具价值倾向,这只ETF里的确也有成长股,但它们的权重要比按市值分配权重的指数小,“七巨头”在这只ETF中的权重为16%,约为SPDR S&P 500 ETF的一半。

阿诺特说,这样的ETF比典型的价值指数的回报更高。正如《巴伦财务顾问》(Barron’s Advisor) 7月3日的一篇文章所详述的那样,景顺富时RAFI US 1000 ETF在过去三年里跑赢了被大肆宣传的方舟创新基金ARK Innovation ETF。

由于在牛市中的表现非常好,许多投资者纷纷涌入市值加权指数基金,如果“七巨头”的表现变得不再那么“豪勇”,这样的集中投资可能会违背指数投资这种简单的投资方法的初衷。

*英文版见2024年7月5日报道“The Magnificent 7 Tech Stocks Aren’t Unique—and the Future May Not Belong to Them”。

(本文内容仅供参考,不构成任何形式的投资和金融建议;市场有风险,投资须谨慎。)

本文来自微信公众号“巴伦中文”(ID:barronschina),作者:兰德尔·W·福赛斯,编辑:郭力群,36氪经授权发布。

本文转载自互联网,如有侵权,联系删除

发表评论